- 過去の株価推移と現在の水準(割高 or 割安)

- 過去の株価指標推移と現在の水準(割高 or 割安)

- 株価推移(近似値)と株価指標を使った独自分析

かどいち

かどいち

かどいち@山奥エンジニアです。

強いアメリカ株!人気ですよね。

コロナショックもどこ吹く風。日々過去最高値を更新し、止まることがない勢いを見せています。

そんな中「今の株価はバブルでは!?」という心配の声もありますね。

アメリカ株は過去何度もバブルと暴落を繰り返しており、今は株価が上がりすぎているという意見もよく聞きます。

そこで今回は、アメリカの株価インデックス:S&P500を過去100年にわたってさかのぼり分析してみました。

過去のデータから得られる指標と現在の株価を比較し、今はバブルと言えるか?について検証していこうと思います。

データを中心に考察をしていくので、賛否両論あるとは思いますが、一つの意見として参考にしていただけると幸いです。

目次

結論:バブルなりかけ

初めに結論を述べます。

過去のデータから見て現在の米国株価市場は

「バブルになり始めている」

という結論です。

理由は下記の通りです。

・現在の株価はS&P500の指数近似線よりも上方へ乖離している

・シラーPERが高い水準にある

・株価・シラーPERの関係性を見た時にやや高い水準にある。

詳しく解説していきます!

過去のS&P500指数を1900年から振り返り

S&P500指数とは?

S&P500指数とは、アメリカの株式インデックスの一つで、

約40業種の銘柄から工業株400種、運輸株20種、公共株40種、金融株40種を選定し、その時価総額加重平均で指数が形成されています。

ニューヨーク市場の時価総額の約75%をカバーしている、世界で最も有名で信頼されている株式指数と言えるでしょう。

投資の神様:ウォーレンバフェット氏も、自分が死んだあとはS&P500に投資するようにと奥方様に伝えているようです。

それだけ強固で信頼のおける指数だということですね。

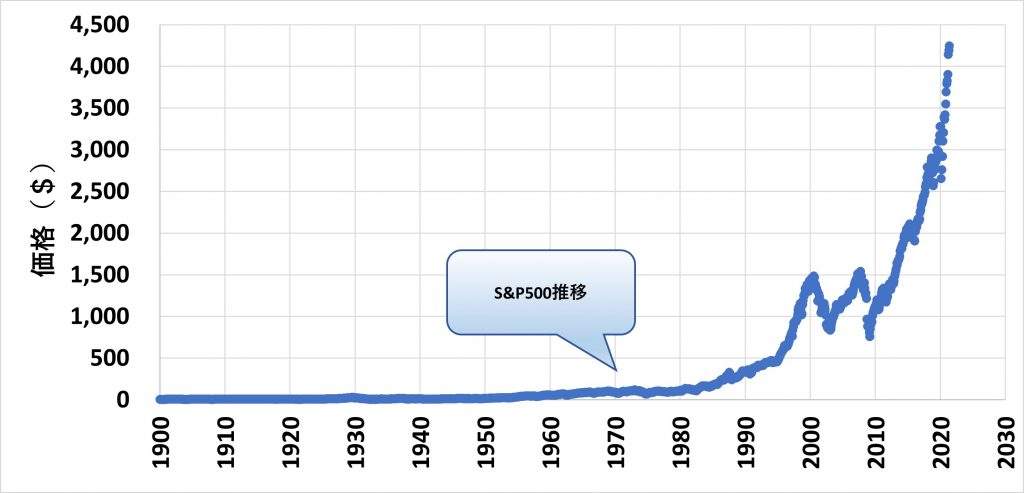

1900年からのS&P500指数推移

S&P500指数を過去約120年にわたりグラフにすると、下記のようになります。

データ引用元はこちら http://www.multpl.com/

データ自体は1871年からあるのですが、Excelで分析する関係上1900からの方がやりやすく、今回は1900年からのチャートを使用します。

このチャートを見ると一目でわかりますが、株価は右肩上がりで増加しており、株価が上昇するスピードもどんどん速くなっていますね。

もし1900年に100ドル分のS&P500を買っていたら、現在その価値は69630ドル(約760万円)にも膨れ上がっていることになります。恐るべしS&P500。

S&P500指数に近似線を引いてみる

次に、このS&P500推移に近似線を引いてみます。

こうすることで、どのようなスピードで指数が増加しているかが分かるようになります。

今回は株価の増加メカニズムにマッチする、「指数近似」を使用します。

指数近似とは、指数関数を使ってデータの近似線を引くことです。

指数関数とは、下記の式に従う関数のことです。

![]()

※a,bは定数、eはネイピア数。

例えば毎年一定割合で資産が増加する「複利」の増え方は、この式で表現することができます。

今回は「株価」という、複利で増える(と思われる)曲線を対象にするので指数近似を用いました。

1900年からの近似線

それでは1900年からの近似線を引いてみます。

下記のようなグラフになりました。

近いと言えば近いですが、2010年以降のズレが大きいですね。

S&P500は指数近似できないということが分かりました!

1950年(第二次世界大戦 終戦後)からの近似線

…と結論付ける前に、もう少し考えてみました。

1900年~1950年の期間については大きな戦争などがあったため、安定して経済成長ができなかった可能性があるのではないでしょうか?

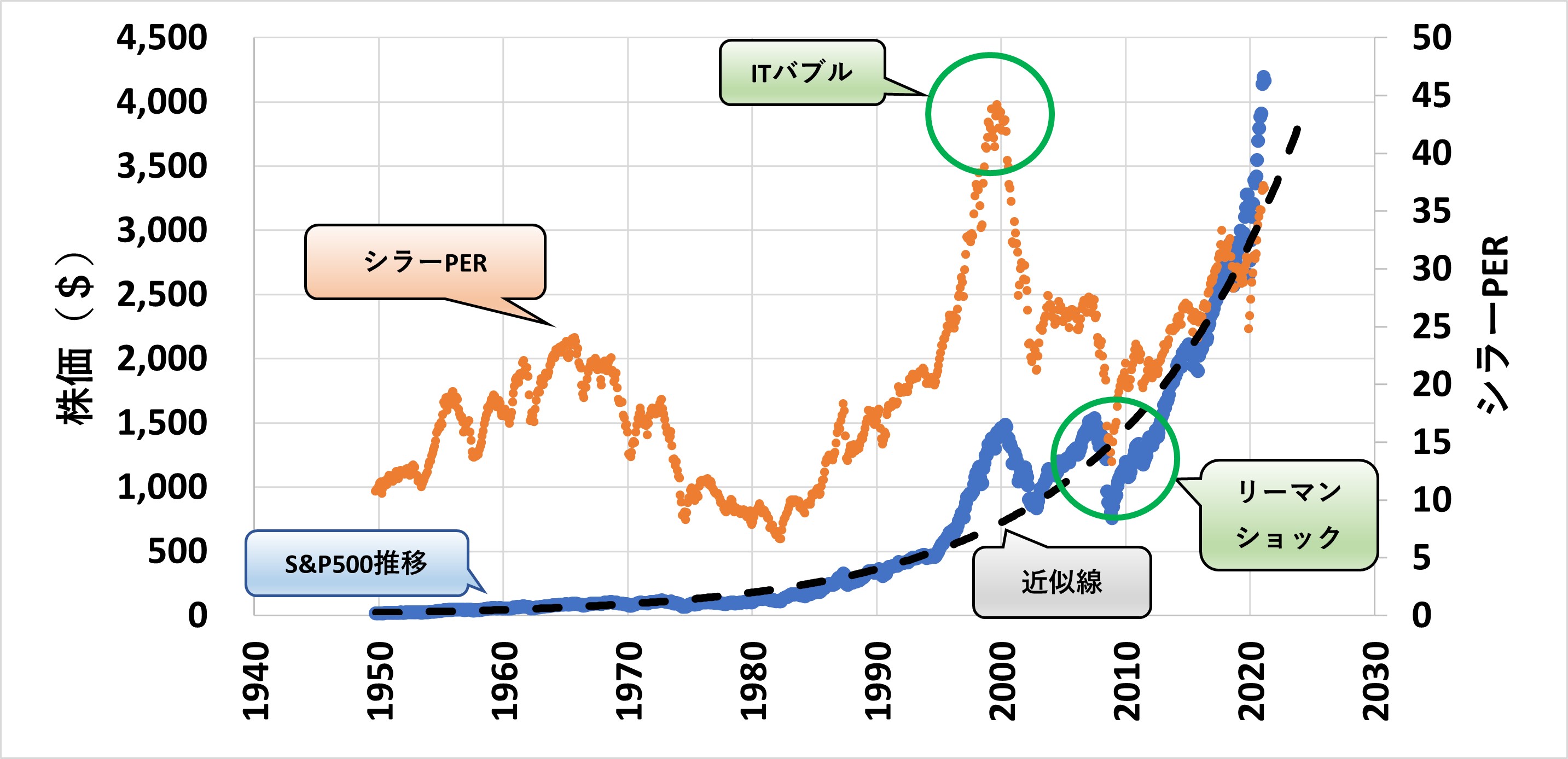

そこで、第2次世界大戦後(1950年以降)で、もう一度近似線を引いてみます。

すると、下記のようになりました。

今度は近似線と実際の価格がほとんど一致しますね!

1950年以降、S&P500の推移は指数近似できると言えるかと思います。

これを一つの指標とすると、現在の株価は近似線よりも高い位置にあり、少し過熱気味に見えますね。

シラーPERとの比較

さて、この近似線ですが、本当に株価の推移の予測線となりえるのでしょうか?

この近似線を「シラーPER」と比較することで、確からしさを確認していきたいと思います。

PER/シラーPERとは

まずPERとは、Price Earnings Ratio の略称で、現在の株価と実際の利益の比率を示したものです。

その計算式は下記になります。

![]()

利益が上がっていないのに株価が上がるとPERは上昇します。

利益が上がっていないのに株価が上がるというのは株式市場ではよくあることで、

その理由は「将来利益が上がりそうだから」です。

つまりPERは「株(企業)の将来性がどのくらい期待されているか?」を示す指標と言えます。

次にシラーPERですが、PER計算式の分母を「インフレ調整」および「10年平均」したものになります。

こうすることで、短期的な変動の影響を除いた、実質的・長期的なPERを確認できます。

シラーPERが高い水準にあれば、実際の利益が伴っていないにも関わらず株価が上昇しすぎている(期待されすぎている)と言えます。

株価とシラーPERの推移

次に、株価・近似線とシラーPERを並べてみました。

オレンジがシラーPERの推移になります。

シラーPERを見ると、ITバブル時は異常に高騰し、リーマンショック時は下落する等、実際の出来事と連動して推移していることが分かります。

一般的に、シラーPERが25を超えると割高と言われたりしますが、現在のシラーPERは約35。

この指標からみても割高といえると思います。

また、株価が近似線よりも高い位置にある時は高く、低い位置にある時は低くなっていることもわかり、近似線が株価の予測指標としてある程度信頼できると言えるのではないでしょうか。

シラーPERと株価近似値の関係性

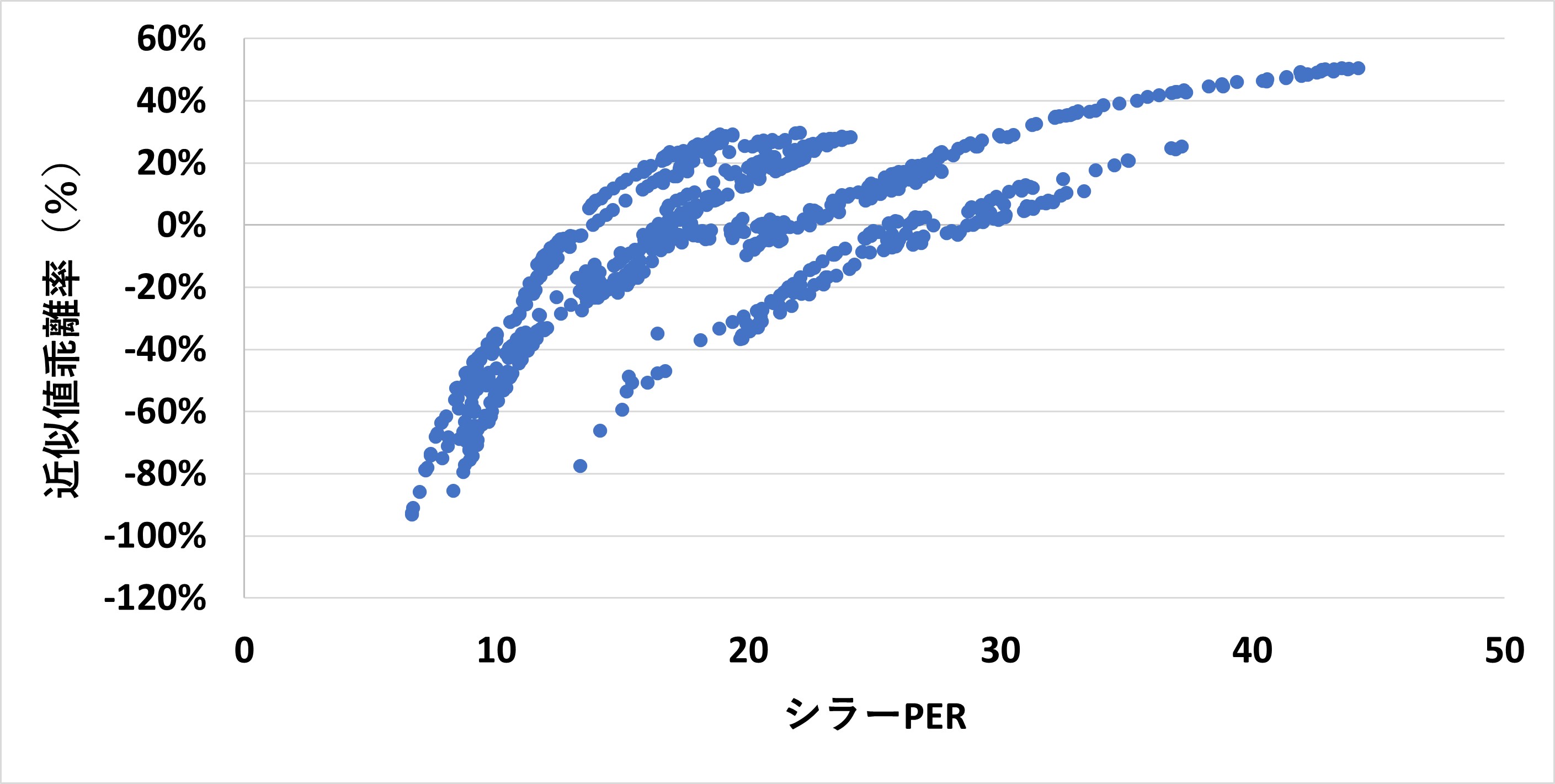

次に、株価・近似線に対するシラーPERの関係性をグラフにしてみました。

下記のような内容で相関線を書いています

・X軸:シラーPER

・Y軸:(株価ー株価近似値)/株価

→近似値から株価がどのくらい離れているかの指標

すると、下記のようなグラフになりました。

どちらも「どのくらいの過熱感があるか」を示す指標なので、関係性があるのは当たり前と言えば当たり前なのですが、

よく見ると3つのグループに分かれています。

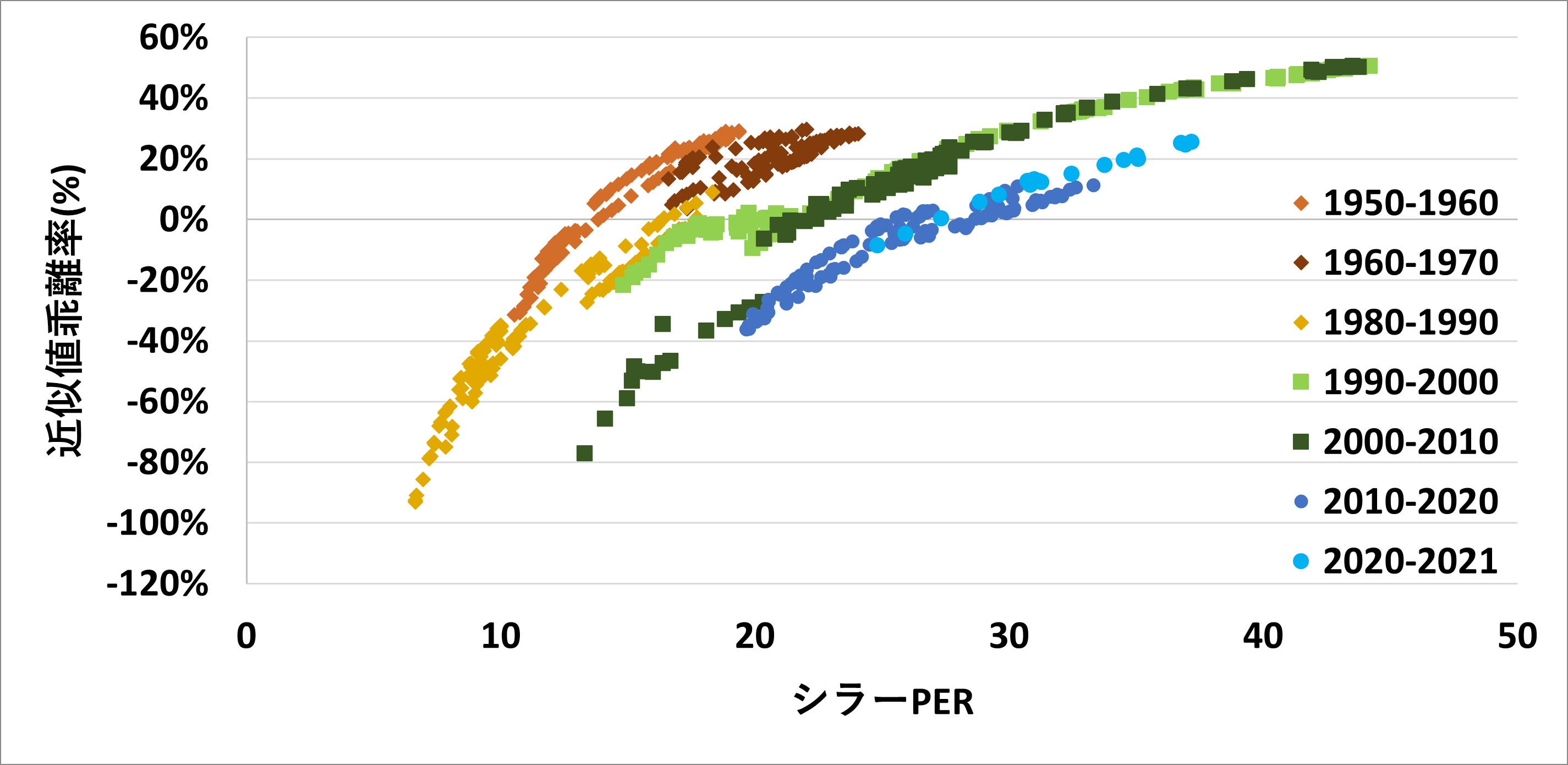

それぞれのグループでは綺麗な対数曲線となっており、2つの指標の関係性には何らかの変化があるのでは?と考察できます。そこで、年代別に分けてもう一度グラフを描き直してみました。

年代が進むにつれ、同じ水準の株価でもシラーPERが高くなっていることが分かると思います。

また、2つ大きな変化のポイントがありますね。

この部分がいつ頃になるかを調べたところ。

①1994年、インターネット普及~ITバブル直前

②2008年、リーマンショック崩壊からの株価回復時

であることが分かりました。

相関性の傾向が変化する理由

では、この事実が意味することについて考察してみます。

年代が進むごとに、同じ株価水準(近似値と実際値の差)でのシラーPERが大きくなっていることから、株式市場に対する人々の期待値が、ある時期を境に拡大していると言えます。

そしてそのタイミングは過去2回訪れています。

この理由について、

「新しいテクノロジーによる経済成長の加速」

加えて、それに対する人々の期待が背景にあるのではないか?と考察しました。

1994年前後はインターネットが普及し始め、このテクノロージーに対する過剰な期待がITバブルを引き起こしました。

では2008年は何か?と考えた時、思い当たるのが「AI」です。

実は現在のAI技術の根幹「ディープラーニング」が開発されたのが2006年で、それ以降AI技術はこれまでに見ない進化を遂げています。「機械が人間に勝った」ニュースを耳にするようになったのもこの頃からですね。

リーマンショックからの株価回復と共に、AIに対する期待がシラーPERを押し上げているのではないか?というのが、僕の現在の推測になります。

AIバブル到来?

現在の株式市場を考察

歴史上のほとんどのバブルは、新しいテクノロジーの出現、あるいいは新しい事業機会の到来の、いずれかがもたらしたものであった

バートンマルキール著:「ウォール街のランダムウォーカー」より

歴史上のバブルの多くは、新しいテクノロジーの出現とそれに対する人々の過剰な期待が原因であったと言われています。

シラーPERと株価水準の関係性からみると、現在はシラーPER:35以上、株価は近似線よりも20%程度高い位置におり、過去のバブルと比較しても過熱感は否めません。

そして現在の株価上昇は、GAFAを筆頭としたアメリカハイテク株への期待によるもので、その背景はAI・ディープラーニング技術に対する過剰な期待があるのではないでしょうか?

ITバブルの再来、AIバブルとならないかを心配しています。

個人的にはこのままもう少し株価は上昇するのではないか?と思っていますが、

最悪のシナリオとしては、シラーPERが50~60まで増加したのち暴落、、、というのが怖いです。

山奥エンジニアの投資戦略

しかし、バブルはいつ到来していつ崩壊するか、誰にもわかりません。

また、過去の水準の通りに株価が推移するといった保証もなく、このままどこまでも上がり続ける可能性も0ではありません。

したがって、現在の状況でもやることは同じです。

「淡々と毎月同額積み立てる」

これを続けるだけです。

ただし、個別株や積み立て枠外でのスポット購入は慎重に、しばらくはキャッシュを厚めに持っておこうというのが、我々山奥エンジニアの現在の投資戦略になります。

最後は少々つまらない結論になってしまいましたが、インデックス投資で重要なポイントは「買いたい・売りたいに惑わされずひたすら淡々と続ける」ことです。

自分の目的を忘れずに資産形成をしていきたいですね!

今回の記事が、投資をしている人やこれから投資を始める人の参考になれば嬉しいです。

ただし、投資の際は必ず自分で考えて判断してください。

自分の資産を増やせるのも守れるのも、世界にただ一人、あなただけです。

今回の記事は以上になります。それでは、また。

関連記事

FIRE達成の手段検討として、いくらの元本が必要かシミュレーションしてみました。

FIRE達成までにいくら必要なの?

FIRE達成までにいくら必要なの?

今回の記事は「投資」というよりは「データ分析」という感じですね。データを分析すると意外な事実がわかってきます。人は嘘をつきますが、データは嘘をつきません。

【エンジニアが分析】ツイッターでプロフィールクリック率を高める方法

【エンジニアが分析】ツイッターでプロフィールクリック率を高める方法

DMで投資初心者の方から質問をいただいたので回答してみました。

非公開: 資産運用について質問を貰ったので回答してみます。

非公開: 資産運用について質問を貰ったので回答してみます。

投資を始めたいけど、なかなか勉強する時間がないという方のために最低限必要な知識をまとめました。

非公開: 素人だった僕が株式投資を始めるために身につけた最低限の知識

非公開: 素人だった僕が株式投資を始めるために身につけた最低限の知識

投資したい。でも面倒くさい。そういう方が多いのではないでしょうか。願望→目標→手段、と順を追って明確にしていくことで、行動へのハードルが下がります。

非公開: 素人だった僕が株式投資でFIREを目指す、その前に確認したこと

非公開: 素人だった僕が株式投資でFIREを目指す、その前に確認したこと

株式投資が必要な3つ理由についてまとめています。

非公開: 素人だった僕が学んだ、株式投資が必要な3つの理由【投資 初心者向け】

非公開: 素人だった僕が学んだ、株式投資が必要な3つの理由【投資 初心者向け】

楽天系のサービスに移行し、特定の日に楽天市場でお買い物するだけ。それで月平均6,600円分のポイントが貰える手段をまとめました。

【入門】楽天経済圏の始め方!年間8万円のポイントをもらおう!

【入門】楽天経済圏の始め方!年間8万円のポイントをもらおう!

コロナ禍でドイツに海外赴任してみた話を書きました。  非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ 日本出国編

非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ 日本出国編  非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ ドイツ入国編

非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ ドイツ入国編

イスラエル…危ないところ?答えはNoです。素晴らしい景色と長く複雑な歴史が彩る素晴らしい国です。実際の撮ってきた写真交えて紹介しています。旅行した気分になれますよ

ツイッターやってます。ご質問などはDMから気軽にどうぞ!

きはち@山奥エンジニア

Follow @kihachi_yamaoku

Instagram:kihachi_yamaoku

山奥エンジニアの お金と海外とデータ分析

山奥エンジニアの お金と海外とデータ分析