・高配当株 vs インデックス投資、どっちが良い?

・FIREに必要な元本

きはち

きはち

昨今、FIRE(ファイア:Financial Independence, Retire Early)、つまり経済的自立、早期リタイアという言葉が流行っていますね!

組織のしがらみや仕事が嫌になって、給与所得に依存しない収入が欲しいというニーズはますます高まっていると思います。

じゃあ、どれくらい軍資金が必要なの?という疑問をお持ちの方へ必要額を計算してみました!

目次

FIRE達成の前提条件

- 月々20万円の収入(キャッシュフロー)

- 子供が大学にいく直前の18歳までにFIRE達成

つまり、運用期間は18年間

居住地によると思いますが、

月々20万円の資産収入+配偶者が働く or バイト収入を得ることで十分生きていけると思います。

運用期間はエイヤーですが、ひとつの節目かなと思い18年としました。

それでは、堅実で且つ多くの方にとって最良と思われる投資法「高配当株 積立投資」、「株式インデックスファンド 積立投資」を見ていきたいと思います。

高配当株で配当金生活するには?

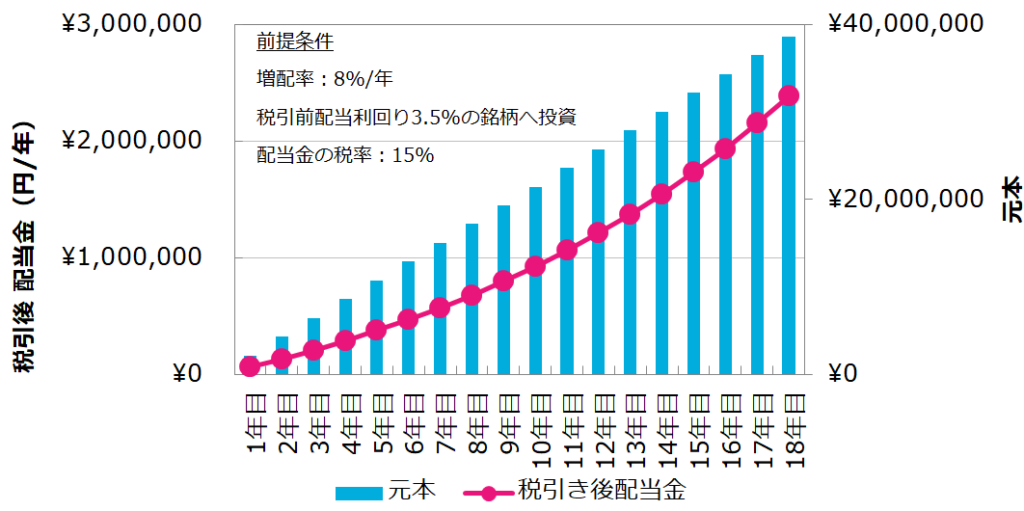

以下の前提で、積み立て総額を算出しました。

・毎月約18万円を、税引前配当利回り3.5%の銘柄へ積み立て

・投資期間は18年間

・増配率は8%

・配当金の税率は15%

※課税所得330万円超~695万円以下の方が確定申告により、所得税を総合課税、住民税を申告不要とした場合

つまり、キャピタルゲインを考慮せず如何に配当所得を得るかに重きを置きます。

もちろん、元本をすり減らしては意味がありません。お金をもらうのにお金を払うってちゃんちゃら可笑しな話ですから。

月々20万円(=年間の税引き後配当金240万円)を得るのに、18年かけて約4,000万円の元本が必要です。

株式インデックスファンドでFIREするには?

必要な運用額は?

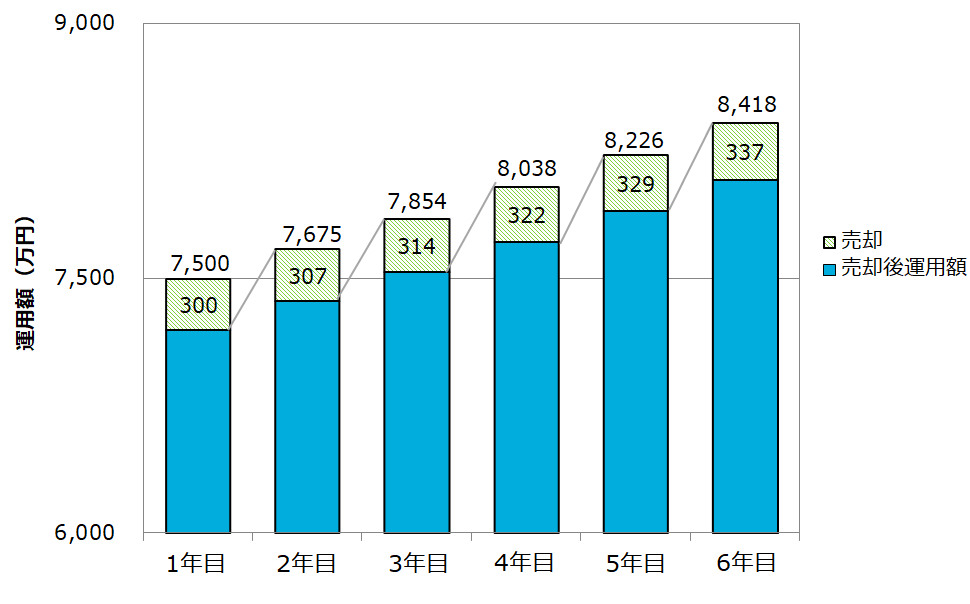

この投資方法の場合、積み立ててきた資産を少しずつ売却していく必要があります。

え、売ったら資産減るやん( TДT)

とお思いの方に、株式投資の名著「ウォール街のランダム・ウォーカー」にも載っていた、インフレに負けない&資産が目減りせずに取り崩せる「4%売却ルール」をご紹介します。

4%売却ルールとは「総資産の4%を毎年切り崩す」ことです。

したがって、年率6.6% > 売却分4% のため、資産が目減りしません。

この売却方法を用いればインフレにも対応できます。

次に、手取り月々20万円を手に入れるのに必要な資産額を計算してみます!

20万円 ✕ 12ヶ月 ÷ (1 – 0.2 ) = 300万円

※0.2は、売却時の税率(分離課税)

300万円 ÷ 4% = 7500万円

4%売却ルールで月々手取り20万円を得るのに必要な運用額は7,500万円ですね。

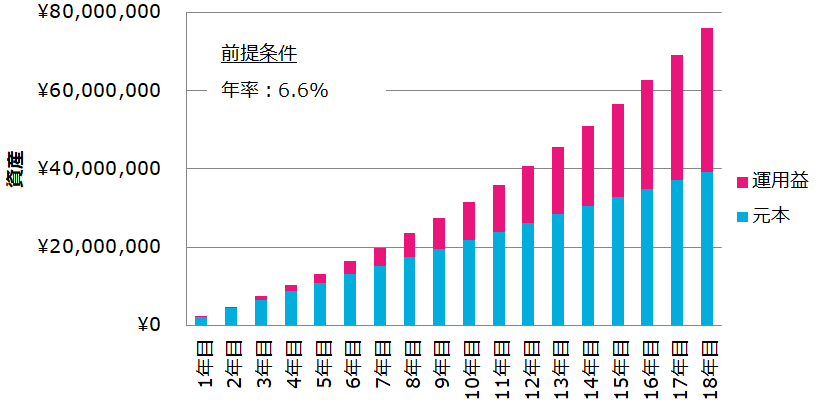

7500万円を手に入れるのに必要な元本は?

では、以下の前提で計算してみました。

- 毎月約18万円を18年間運用

- 年率6.6%で運用

高配当株投資と同様、18年かけて約4,000万円の元本が必要だとわかりました!

【結論】いくら必要か

いかがでしたか?以下、まとめました。

18年後に月20万円の収入を得るには、

- 高配当株投資、インデックス投資のどちらでも良い

- 毎月18万円を積み立て続け、合計4000万円注ぎ込む必要がある。

- 入金力、持続力、相場の波に流されない精神力が必要。

高配当株投資にせよインデックス投資にせよ、月々20万円の資産収入を得るには毎月約18万円を18年間かけて合計約4,000万円注ぎ込むことに変わりありません。

さらっと書きましたが、これって並大抵なことでしょうか?

違いますよね?これを続けるには少なくとも以下の3点が必要だと考えています。

- 入金力

- 相場の波に流されない精神力

- 持続力

資産家でもない限り上記3つの力の合わせ技でないと、FIREを達成するのはなかなか困難な道程だと言えます。

入金力については、固定費を見直しました。特に楽天経済圏の恩恵を受けています。

そして、リーマンショックやコロナショックなどのような暴落局面でも、狼狽売りせずに先を見据えて投資し続ける精神力。これも必須です。  非公開: 【壮大な失敗学】リーマンショックとは何だったのか、私達が学べることは?

非公開: 【壮大な失敗学】リーマンショックとは何だったのか、私達が学べることは?

持続力については、高いモチベーションがあれば乗り越えられると信じています。

この記事を最後まで読んでくださった方々も、何かしら動機があってこの記事にたどり着いたんだと思います。

是非、目的とモチベーションを再確認し、目標に向かって一歩ずつ着実に歩んでいきましょう!

最後まで読んでくださりありがとうございました!

※ただし、投資は必ず自分で考えて判断してください。

自分の資産を増やせるのも守れるのも、

世界にただ一人、あなただけです。

関連記事

投資したい。でも面倒くさい。そういう方が多いのではないでしょうか。願望→目標→手段、と順を追って明確にしていくことで、行動へのハードルが下がります。

非公開: 素人だった僕が株式投資でFIREを目指す、その前に確認したこと

非公開: 素人だった僕が株式投資でFIREを目指す、その前に確認したこと

投資を始めたいけど、なかなか勉強する時間がないという方のために最低限必要な知識をまとめました。

非公開: 素人だった僕が株式投資を始めるために身につけた最低限の知識

非公開: 素人だった僕が株式投資を始めるために身につけた最低限の知識

FIREにおすすめの高配当株ETFについて紹介しています。

FIREにおすすめの米国高配当株ETFは?【投資 実践編】

FIREにおすすめの米国高配当株ETFは?【投資 実践編】

近年、パッシブ運用比率が急速に増加。それが市場にどんな悪影響を及ぼし得るのか、をまとめました。

【株式市場の機能不全に繋がる?】パッシブ運用比率の増加が意味すること

【株式市場の機能不全に繋がる?】パッシブ運用比率の増加が意味すること

イスラエル…危ないところ?答えはNoです。素晴らしい景色と長く複雑な歴史が彩る素晴らしい国です。実際の撮ってきた写真交えて紹介しています。旅行した気分になれますよ

コロナ禍での海外渡航…の実体験レポです。閑散とした羽田空港国際線ロビーが印象的です。

非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ 日本出国編

非公開: コロナ禍でドイツに渡航してみた話。 海外赴任レポ 日本出国編

きはち@山奥エンジニア

Follow @kihachi_yamaoku

Instagram:kihachi_yamaoku

山奥エンジニアの お金と海外とデータ分析

山奥エンジニアの お金と海外とデータ分析